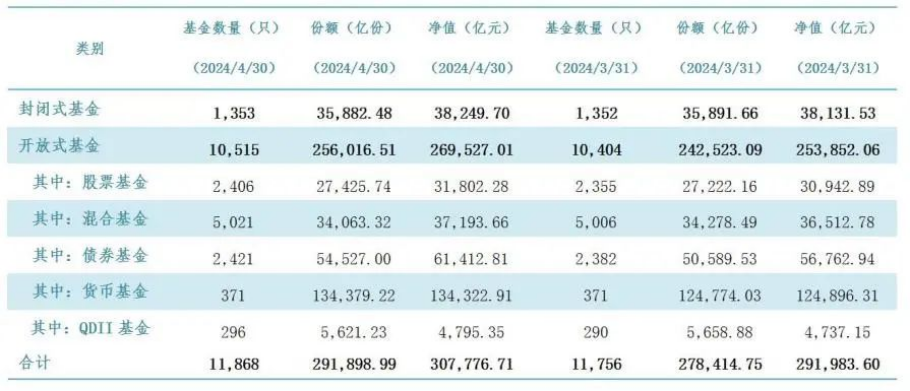

据中基协数据,截至2024年4月底,公募基金资产净值合计30.78万亿元,这也是历史首次迈入30万亿元大关。

分类别来看,货基、债基等固收类产品担纲份额增长的主力,有业内人士分析,在“手工补息”叫停等一系列事件影响下,理财的配置压力也会向货基和短债基金传导,短期带来了配置需求,当前也存在着存款向货基、债基以及理财的转移现象。

但4月份A股回暖的背景下,权益类产品净值却增幅平缓,混合基金的份额甚至环比略有下滑。但结合上涨途中却依旧存在投资者减持这个现象,有公募人士对记者直言:“4月份增长的份额中,货基占比很高,权益类要重新获得投资者认可,还有很长的路要走。”

据彭博社报道,在刚过去的2023年,特斯拉迎来高光时刻,股价全年增长超过一倍。然而,进入2024年,特斯拉遭遇开局不利,两周时间市值蒸发940多亿美元。

首次突破30万亿大关

5月23日,中基协最新数据显示,截至2024年4月底,我国境内共有基金管理公司148家,其中,外商投资基金管理公司51家(包括中外合资和外商独资),内资基金管理公司97家;取得公募基金管理资格的证券公司或证券公司资产管理子公司13家、保险资产管理公司1家,以上机构管理的公募基金资产净值合计30.78万亿元,值得一提的是,这也是公募基金管理规模首次迈入30万亿元大关。

基金数量方面,4月份新增了112只基金产品,因此份额和净值增长主要靠各类产品的“加购”以及行情的回暖。

从净值增长额度来看,4月份内,货基担纲增长主力,在基金数量没有变化的情况下,净值从12.48万亿增至13.44万亿元,单月增长近一万亿元。对于这类现象,有业内人士分析称:“近期金融机构负债端发生明显变化,即存款出表,或者说是存款向货基、债基以及理财的转移。”

上述人士表示,这一现象的背后是叫停手工补息以及此前一系列引导存款利率下行政策的影响,存款收益与货基、债基以及理财等收益差加大等原因。

还有券商研报指出,理财对于“高息”存款、非标等资产可获得性下降,可能将不得不被动提高债券配置比例,尤其是短久期债券,理财的配置压力也会向货基和短债基金传导,短期带来配置需求。

所以,债基规模在4月份也有明显增幅,从5.68万亿升至6.14万亿,环比增幅达8.19%。近期,市场再次上演“股债跷跷板”行情——股市迎来反弹,债市却连续回调,但这一现象无碍债券型基金仍是4月份发行主力,发行份额达1179.16亿份,且多只爆款产品的募资额迅速触及募集规模上限。

权益类产品增幅平缓

但在债基、货基增幅迅猛的背景下,权益类产品规模增长却较为平缓。4月份A股走势良好,沪指单月上涨2.09%,深指上涨1.98%。在此背景下,股票类基金份额增长了0.75%,而ETF再度“立功”。

数据统计,截至4月末,ETF市场共有基金947只,规模合计2.48万亿元,环比上升3.41%;单只产品来看,月内有6只ETF基金份额增加超过10亿份,其中,沪深300ETF的份额增加最为显著,达到了21.16亿份,净流入资金超过75亿元。紧随其后的是医疗ETF和恒生医疗ETF,份额分别增加了19.61亿份和15.38亿份,净流入额分别为6.26亿元和5.31亿元。

此外,混合基金虽然数量有所增加,但在回暖行情中份额却略有减少,从3.72万亿份降至3.41万亿份,降幅约为0.63%,然而在行情的带动下净值依旧增长了1.86%,结合上涨途中却依旧有投资者减持这一现象,有公募人士对记者直言:“增长的份额中货基占比很高,权益类要重新获得投资者认可,还有很长的路要走。”

QDII方面,作为QDII资金最大的去向,港股市场在4月份领涨全球,恒指单月上涨超过7%,但美国、英国以及法国等市场却经历了回撤,叠加部分资金在港股的反弹中获利了结等因素,因此QDII基金整体份额也下降了0.67%。截至4月末,QDII资产总额已经达到4795.35亿元,且部分在基金合同范围内可大比例重仓美股的QDII基金不断增配中国资产,当前已有半数QDII基金处于限购状态。

上海一位公募人士称,部分QDII基金之所以调整申购额度,其中一个关键考量是,随着大量资金的涌入,其外汇投资配额可能会紧张。当基金公司的外汇投资额度被完全占用时,投资者若想继续申购基金份额,便只能等待其他持有人赎回后释放出的额度。

责编:汪云鹏

校对:李凌锋股票质押融资信托